Inhaltsverzeichnis

2. Grundlagen der Blockchain-Technologie

3. Regulatorik in Deutschland und Europa

3.1. Regulatorische Ausgangslage in Deutschland

3.2. Regulatorische Entwicklung in Europa - Verordnung über Märkte für Kryptowerte

4. Anwendungsfälle der Blockchain-Technologie

1. Einleitung

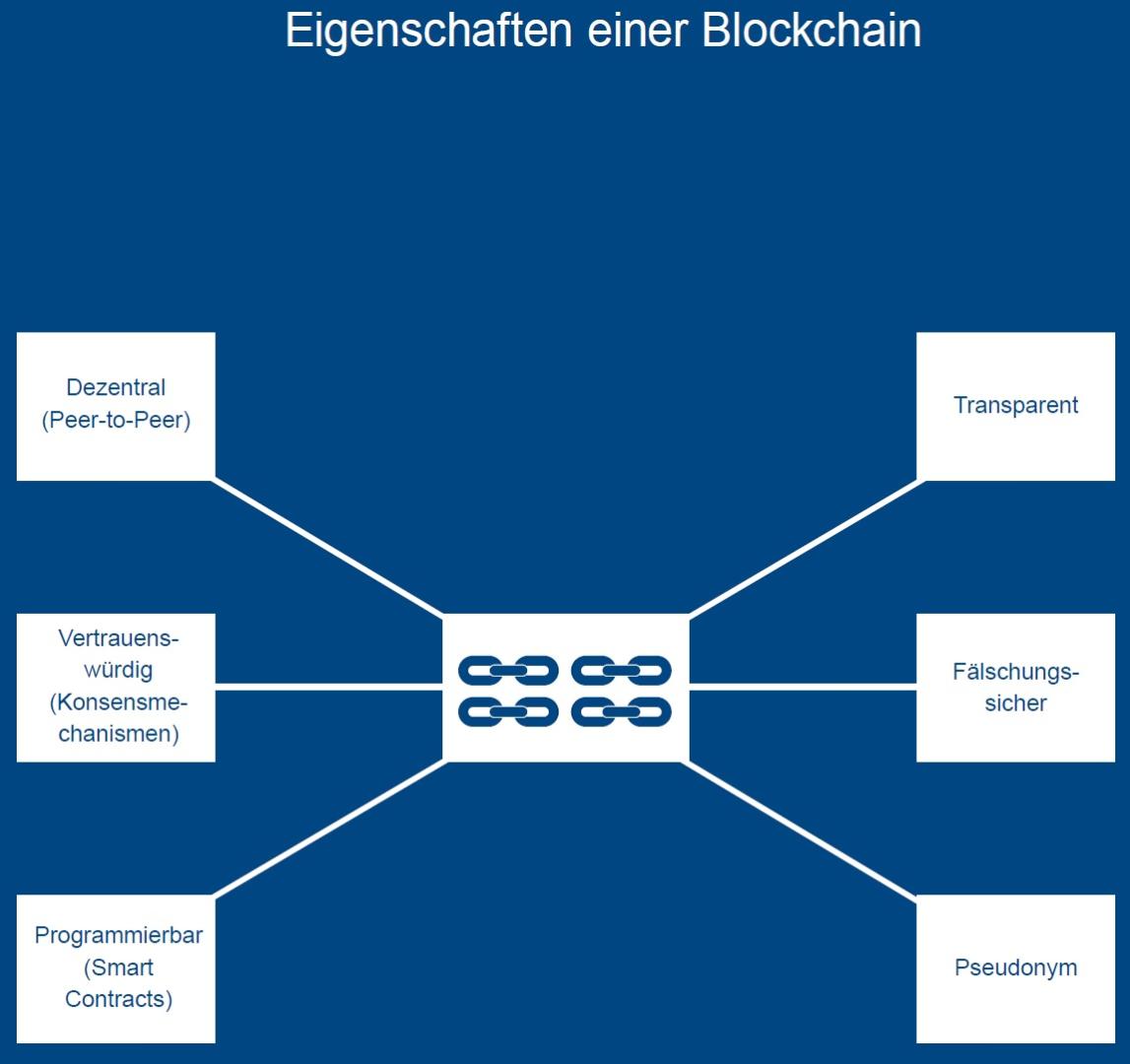

Die vorliegende Studie untersucht detailliert die Eigenschaften und Potenziale der Distributed-Ledger-Technologien (DLT). Die bekannteste Ausprägung dieser Distributed-Ledger-Technologien sind Blockchains. Durch ihre dezentrale Architektur und den Konsensmechanismus ist die Blockchain fälschungssicher und bietet eindeutige Zuordenbarkeit von Besitz. Durch Tokenisierung werden neue Möglichkeiten für die Digitalisierung und Übertragung von Werten über das Internet geschaffen und Prozesse können durch Smart Contracts automatisiert werden.

Bislang findet die Blockchain-Technologie hauptsächlich im Kryptobereich Verwendung, aber durch die regulatorische Klarheit in Bereichen wie der traditionellen Finanzindustrie werden auch hier neue Anwendungsmöglichkeiten geschaffen. In Deutschland und der EU werden bereits Schritte unternommen, um die Kryptowährungen und den Einsatz der Blockchain-Technologie in traditionellen Wertpapieren zu regulieren. Um digitale Werte wie beispielsweise Aktien, Immobilien, Schuldtitel, Währungen oder Krypto-Assets abzubilden, ist die Blockchain-Technologie ausgezeichnet geeignet. Aus diesem Grund sind Anwendungsfälle im Bereich der Finanzen in den vergangenen Jahren stark gewachsen.

Die Studie gibt auch einen Überblick über die Anwendungen der DLT in der Realwirtschaft, wie Pay-per-Use-Modelle in der verarbeitenden Industrie und Lösungen im Lieferkettenmanagement, sowie die Verwendung von CO2-Zertifikaten. Die aktuellen regulatorischen Entwicklungen und Rechtsprechung in Deutschland und der EU werden ebenfalls beleuchtet, sowie ein Ausblick auf die weitere Entwicklung der DLT im Zusammenhang mit Themen wie dem Metaverse, Non-Fungible Token (NFT) und Web 3.0 gegeben.

2. Grundlagen der Blockchain-Technologie

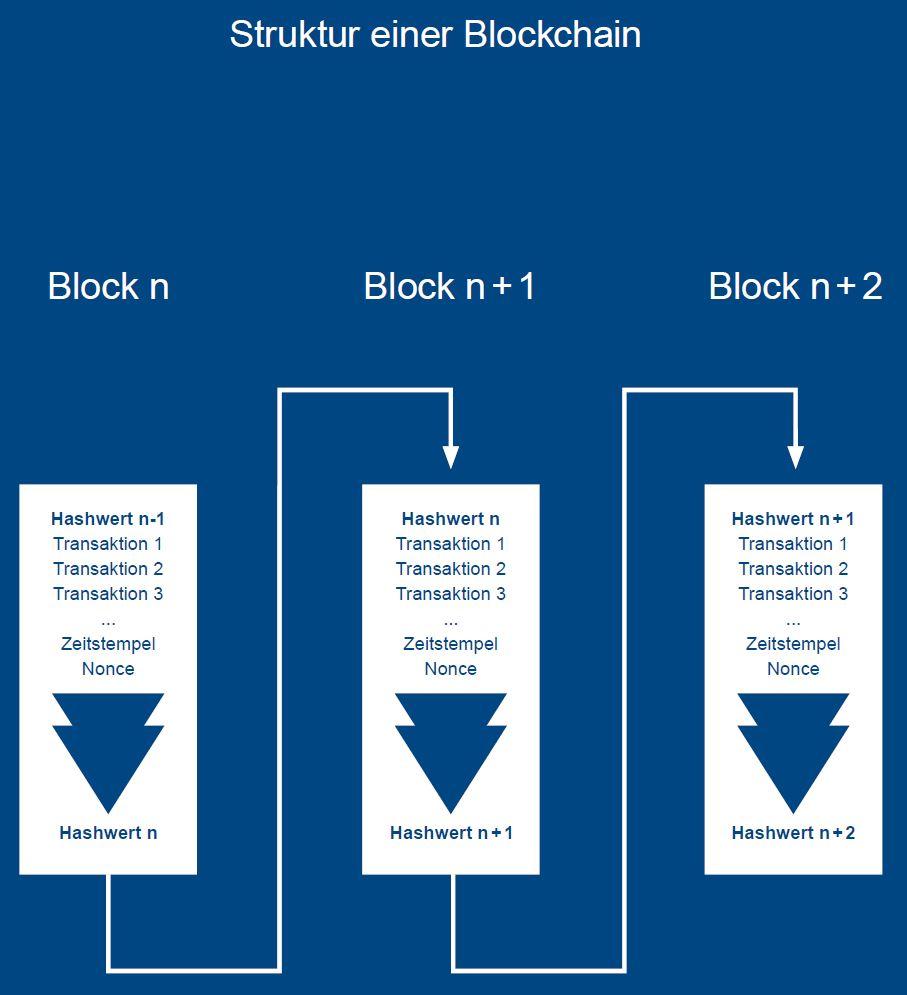

Die Blockchain-Technologie ist eine Unterform der DLT und bezeichnet eine dezentrale IT-Infrastruktur (siehe Abbildung 1) zur Validierung, Speicherung und Aktualisierung von Datensätzen (zum Beispiel Transaktionen). In einer Blockchain werden Daten in Datenblöcken (Blocks) gespeichert. Jeder Block dieser Datenbank ist mit einem Zeitstempel versehen und mit dem vorhergehenden Block kryptografisch verknüpft, wodurch eine chronologische und unveränderliche Reihenfolge der Datensätze entsteht. Innerhalb dieser Studie werden die Begriffe „Blockchain“ und „DLT“ synonym verwendet.

Mit einer Blockchain können Werte und Informationen direkt zwischen den Teilnehmerinnen und Teilnehmern übertragen werden (Peer-to-Peer) – ohne zentrale Akteure oder Administratoren (siehe Abbildung 2). Um sicherzustellen, dass die vorhandenen Daten im Netzwerk korrekt sind, bedarf es daher eines Regelwerks, das alle Teilnehmenden der Blockchain befolgen. Hierfür verwenden Blockchains Konsensmechanismen. Sie legen die Bedingungen fest, unter denen die Datensätze und Blöcke in die Blockchain aufgenommen werden. Mithilfe des Konsensmechanismus können die Teilnehmenden eines Netzwerks Transaktionen prüfen, bestätigen und unwiderruflich kryptografisch miteinander verknüpfen, um sie letztendlich verteilt abzuspeichern.1

2.1. Hashfunktionen

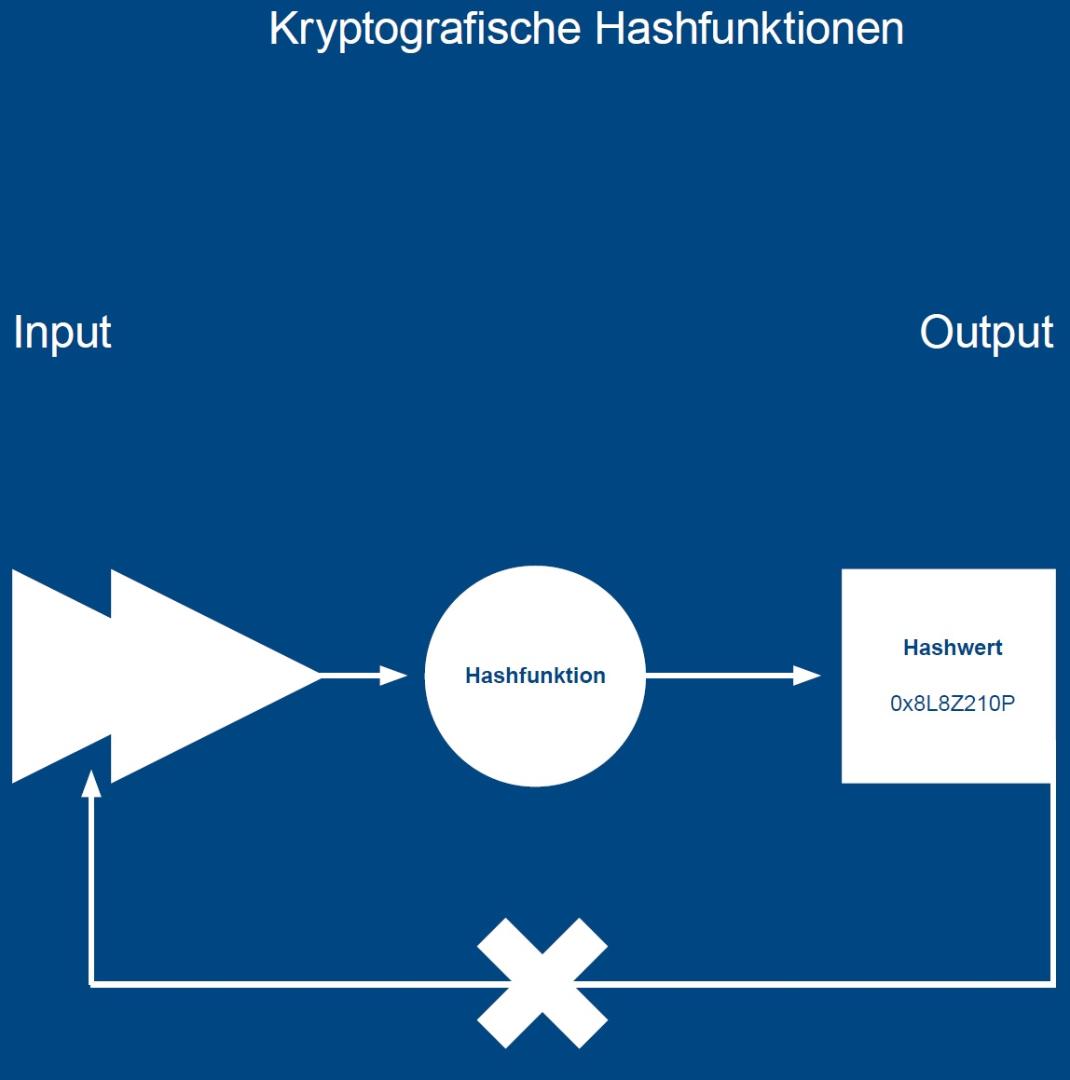

Um die Sicherheit und Datenintegrität innerhalb einer Blockchain sicherzustellen, kommen kryptografische Hashfunktionen zum Einsatz. Sie können eine Zeichenfolge von variabler Länge in eine Zeichenfolge fixer Länge umwandeln (siehe Abbildung 3). Bei genau gleichen Inputdaten ergeben Hashfunktionen somit immer dieselben Outputdaten (Hashwert). In der Blockchain-Architektur dienen Hashfunktionen als vertrauenswürdige Prüfsumme eines Datenblocks.

Eine spätere Änderung eines in der Blockchain gespeicherten Datenblocks hat zwangsläufig auch immer eine Änderung des Hashwerts zur Folge (siehe Abbildung 4). Da alle Datenblöcke in der Blockchain kryptografisch aufeinander aufbauen, verändern sich demnach auch alle auf den geänderten Block folgenden Datenblöcke. Durch dieses Verfahren sichern Blockchains – bei über die Zeit hinweg anfallenden Transaktionen – ihre Integrität, denn die fälschungssicheren Daten ermöglichen es den Netzwerkteilnehmenden, sich untereinander zu vertrauen, ohne sich zu kennen.

Folgend ein Beispiel, um die Nutzung von Hashwerten in Blockchains zu demonstrieren: Mehrere Unternehmen eines Konsortiums einigen sich auf einen Vertragstext und nutzen dabei eine Blockchain zur manipulationssicheren Speicherung des Inhalts.2 Das Konsortium bildet dazu aus dem Vertragsinhalt einen Hashwert, der zum Beispiel „0x8L8Z210P“ heißt. Änderungen am originalen Vertragsinhalt, auch wenn nur marginal, würden zu einem anderen Hashwert führen. Das Konsortium speichert den Hashwert in der Blockchain ab, jedoch nicht den Vertragsinhalt. Nun hat ein weiteres Unternehmen zu einem späteren Zeitpunkt Interesse an einer Aufnahme in das Konsortium. Möchte es sich zuvor sicher sein, dass für dieses Unternehmen die gleichen vertraglichen Bedingungen wie für alle anderen gelten, könnte das neue Unternehmen zur Überprüfung aus dem ihm zur Verfügung gestellten Vertragsinhalt selbst noch einmal den Hashwert bilden. Ist der obere Hashwert in der Blockchain abgelegt, kann das Unternehmen, das in das Konsortium aufgenommen werden möchte, sicher sein, dass genau dieser Vertragsinhalt auch zwischen den übrigen Mitgliedern des Konsortiums vereinbart wurde.

Zusätzlich haben Hashfunktionen noch zwei weitere Vorteile: Erstens kann eine dritte Person aus dem in der Blockchain abgelegten Hashwert nicht den Vertragsinhalt rekonstruieren. Zweitens ist es mit vertretbarem Aufwand nicht möglich, zwei verschiedene Dateninputs zu finden, die denselben Hashwert ergeben.3

2.2. Konsensmechanismen

Der dezentrale Charakter einer Blockchain macht ein Regelwerk notwendig, um die Bedingungen für das Hinzufügen von Daten präzise festzulegen. Die Datenintegrität einer Blockchain ist essenziell, da sie füreinander unbekannte Akteure die Grundlage bildet, um miteinander interagieren zu können. Es gilt also, unbefugtes Hinzufügen sowie nachträgliche Veränderungen von Daten zu verhindern. Zwar fällt eine nachträgliche Veränderung von Daten in einer Blockchain sofort durch die Einzigartigkeit der Hashwerte auf (siehe vorheriger Abschnitt), sollte ein Angreifer allerdings die Mehrheit des Stimmgewichts in einem Netzwerk besitzen, so hätte er die Macht, die Daten zu manipulieren. Um ein solches Szenario zu verhindern und die Gültigkeit der Daten innerhalb eines verteilten Netzwerks sicherzustellen, werden Konsensmechanismen verwendet.

Ein Konsensmechanismus ist ein Algorithmus, der garantiert, dass alle Akteure eines Netzwerks Einigung hinsichtlich des aktuellen Zustands der Blockchain erzielen und somit über identische Datensätze verfügen. Hierzu gehören Teilnehmerinnen und Teilnehmer, die transaktionsberechtigten Nutzerinnen und Nutzer der Blockchain und Nodes4 (mit dem Netzwerk verbundene Rechenknoten), die Prüfaufgaben übernehmen und mit ihrer Tätigkeit die Integrität der Blockchain sichern. Beim Bitcoin-Netzwerk fügen Miner, ebenfalls mit der Blockchain verbundene Computer, der Blockchain neue Blöcke hinzu. Sie erhalten für das erfolgreiche Hinzufügen eines Blocks neu geschaffene Anteile des Kryptowerts (zum Beispiel Bitcoin5) und die von den Teilnehmerinnen und Teilnehmern bezahlten Transaktionsgebühren.

2.3. Smart Contracts

Ein Smart Contract ist ein selbstausführender Computercode, in dem die Bedingungen einer Vereinbarung zwischen zwei oder mehreren Parteien festgeschrieben sind. Der Code und die darin enthaltenen Bestimmungen existieren in einem verteilten, dezentralen Blockchain-Netzwerk. Da kein Akteur die Ausführung verhindern kann, werden in Smart Contracts niedergelegte Bedingungen garantiert ausgeführt. Smart Contracts basieren auf Wenn-dann-Logiken: Beim Eintreten von vordefinierten Umständen werden festgelegte Aktionen ausgelöst. In öffentlichen Blockchains, beispielsweise Ethereum, spielen Smart Contracts eine große Rolle. Hier können fremde Teilnehmerinnen und Teilnehmer wirtschaftlich interagieren, ohne einander vertrauen zu müssen: Der Smart Contract garantiert die Ausführung der Transaktionen, wenn vorher definierte Bedingungen eintreten.

Ein Beispiel hierfür könnte eine Zinszahlung sein, die eine Nutzerin oder ein Nutzer automatisch erhält, wenn er oder sie einen Kryptowert zu einem gewissen Stichtag besitzt. Dieser Smart Contract würde zu gegebenem Datum eine Information erhalten und entsprechend die Transaktion abwickeln oder nicht durchführen, in Abhängigkeit davon, ob die Nutzerin oder der Nutzer besagten Kryptowert hält oder nicht hält. Wichtig ist dabei zu betonen, dass Smart Contracts oftmals auf Informationen angewiesen sind, die sich nicht in der Blockchain, sondern in der Außenwelt befinden. Dementsprechend können Smart Contracts ihre Qualitäten nur dann entfalten, wenn sichergestellt ist, dass die Informationen aus der Außenwelt korrekt sind (siehe Abschnitt „Oracles“).

Obwohl Smart Contracts eine revolutionäre Technologie sind, können sie jedoch noch nicht den Willen der Parteien interpretieren und sind keine Verträge im juristischen Sinne. In unserer Gesellschaft sind rechtmäßige Verträge darauf angewiesen, dass Menschen interpretieren, was die Vertragsparteien beabsichtigt haben. Computer können – zumindest bisher – nur den ihnen gegebenen Code verstehen, nicht aber die Absicht der Parteien.

2.4. Oracles

Als Oracles werden externe Informationsquellen bezeichnet, die Informationen der Außenwelt in die Blockchain einspeisen. Oracles sind ein elementarer Bestandteil für Smart Contracts, da sie dafür verantwortlich sind, externe Datenquellen auszulesen und diese Informationen in einer für die Blockchain verständlichen Sprache bereitzustellen sowie die Daten auf Richtigkeit zu prüfen. Oracles schlagen damit eine Brücke zwischen Blockchain und Außenwelt.

Smart Contracts benötigen Informationen, um die in ihnen festgelegten Bedingungen zu erfüllen. Daher sind Smart Contracts bei ihrer Ausführung auf die Richtigkeit der Daten von Oracles angewiesen. Tritt eine festgelegte Bedingung ein, so soll die

bestimmte Transaktion ausgeführt werden. Diese Bedingungen sind häufig in Bezug auf Zustände der realen Welt definiert. Wird zum Beispiel eine landwirtschaftliche Ernteausfallversicherung als Smart Contract definiert, die bei Frost zwischen Mai und August den verursachten Ernteausfall nach einer vorab festgelegten Metrik versichert, so benötigt der Smart Contract zuverlässige Informationen über die Temperatur auf der versicherten landwirtschaftlichen Nutzfläche. Diese Information stellen sogenannte Oracles zur Verfügung, indem sie mehrere Quellen (zum Beispiel Wetter- und Temperaturdatenbanken) abfragen, sie gegeneinander vergleichen und eigene Algorithmen zur Validierung implementieren.

2.5. Tokenisierung

Mithilfe der Blockchain-Technologie können beliebige Rechte und Pflichten an physischen oder digitalen Vermögenswerten digitalisiert in Form von Token repräsentiert werden.6 Neben Smart Contracts sind Token eine der wichtigsten Innovationen in diesem Technologiebereich. Durch die Blockchain-Technologie kann der Besitz eines Token eindeutig zugeordnet und übertragen werden. Die

Tokenisierung ermöglicht es, Vermögenswerte sowie die dazugehörigen Rechte und Pflichten global, durch Nutzung einer Internetinfrastruktur, zu transferieren und das dezentral, ohne Intermediär. Branchenübergreifend beinhaltet die Tokenisierung damit enormes Potenzial. Dies gilt für den Finanzmarkt und dessen klassische Finanzinstrumente wie Aktien, Anleihen und Investmentfonds sowie für

Kunst, Sammlerstücke oder digitale Gegenstände (siehe Kapitel „Ausblick“). Die Tokenisierung verspricht, wenig liquide oder nicht liquide Wertgegenstände liquide zu machen. Denn bei austauschbaren, fungiblen7 Token muss keine Eins-zu-eins-Beziehung zwischen Wertgegenstand und Token bestehen. Somit können eine Vielzahl von Token die Rechte und Pflichten eines großen Bürokomplexes oder einer hochpreisigen Maschine repräsentieren. Hierdurch ergeben sich für Anleger völlig neue Möglichkeiten: Die Tokenisierung erlaubt den Erwerb von Bruchteilen eines Ganzen. Die Tokenisierung ermöglicht, im Zusammenspiel mit der Peer-to-Peer-Übertragbarkeit der Blockchain-Technologie, bisher nicht handelbare Wertgegenstände global investier- und handelbar zu machen. Durch Smart Contracts werden die Zahlungsströme der tokenisierten Vermögenswerte zusätzlich programmierbar und erlauben die Automatisierung von Prozessen.

3. Regulatorik in Deutschland und Europa

In den vergangenen Jahren sind Kryptowährungen durch die stetig wachsende Nachfrage und Bedeutung in den Fokus der Regulatoren gerückt. Sowohl auf deutscher als auch auf EU-Ebene existieren mittlerweile Bestrebungen, um Kryptowerte und klassische Finanzinstrumente wie Aktien, Anleihen und Investmentfonds auf DLT-Basis zu regulieren. Hierdurch soll ein einheitlicher rechtlicher Rahmen innerhalb der EU für Nutzerinnen und Nutzer sowie Unternehmen geschaffen werden. Auch der Aufbau regulierter Marktplätze für den Handel mit DLT-basierten Finanzinstrumenten soll gefördert werden, um somit einen funktionierenden Sekundärmarkt zu schaffen. Besonders im Finanzwesen zeigt sich, dass der Einsatz der Blockchain-Technologie nicht nur auf Kryptowährungen beschränkt ist, sondern die Finanzmarktinfrastruktur in den kommenden Jahren prägen wird. Es ist zu begrüßen, dass die Regulatorik in Deutschland und auf EU-Ebene hier frühzeitig Marktteilnehmern Möglichkeiten einräumt, die Technologie in einem rechtssicheren Rahmen zu nutzen. In Deutschland wurde ein Sonderweg eingeschlagen – bereits frühzeitig wurden nationale Gesetze zu Kryptowerten und anderen DLT-basierten Anlageklassen auf den Weg gebracht. Hierdurch hat Deutschland international eine Vorreiterrolle eingenommen und macht bereits eine Vielzahl von DLT-basierten Anwendungsfällen möglich, die im Folgenden erläutert werden. Die zeitlich nachfolgend in Kraft tretende EU-Regulierung wurde von der deutschen Regulierung inspiriert. Weitergehend wird die deutsche Regulierung, die zeitlich früher geschaffen wurde, später durch die EU-Regulierung ersetzt – sobald letztere in Kraft getreten ist. Insofern kann man den Zeitpunkt, die Abfolge und den materiellen Inhalt der Regulierung in Deutschland und in der EU weitestgehend als einen guten Weg klassifizieren.

3.1. Regulatorische Ausgangslage in Deutschland

In Deutschland wurde 2019 im Kontext der Umsetzung der 5. EU-Geldwäscherichtlinie das Kryptoverwahrgeschäft als neue Finanzdienstleistung in das Kreditwesengesetz (KWG) aufgenommen. Im KWG ist die Kryptoverwahrung unter Paragraf 1 Abs. 1a Satz 2 Nr. 6 KWG definiert. Zu dieser Finanzdienstleistung gehört die Verwahrung, Verwaltung und Sicherung von Kryptowerten oder privaten kryptografischen Schlüsseln, die zur Haltung, Speicherung oder Übertragung von Kryptowerten dienen. Entsprechend ist seit dem 1. Januar 2020 eine Kryptoverwahrlizenz seitens der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) notwendig. Ebenfalls im Zuge der 5. EU-Geldwäscherichtlinie wurden Kryptowährungen als Kryptowerte bezeichnet und als Finanzinstrument im Sinne des KWG eingestuft (Paragraf 1 Abs. 11 Satz 1 Nr. 10 KWG). Demnach sind Kryptowerte in Deutschland legale Finanzinstrumente, die an Börsen und multilateralen Handelssystemen gehandelt werden dürfen. Kryptowerte werden in Paragraf 1 Abs. 11 Satz 4 KWG definiert als: „Digitale Darstellung eines Wertes, der von keiner Zentralbank oder öffentlichen Stelle emittiert wurde oder garantiert wird und nicht den gesetzlichen Status einer Währung oder von Geld besitzt, aber von natürlichen oder juristischen Personen aufgrund einer Vereinbarung oder tatsächlichen Übung als Tausch- oder Zahlungsmittel akzeptiert wird oder Anlagezwecken dient und der auf elektronischem Wege übertragen, gespeichert und gehandelt werden kann.“8

3.2. Regulatorische Entwicklung in Europa - Verordnung über Märkte für Kryptowerte

Die von der EU vorgeschlagene Verordnung über Märkte für Kryptowerte9 (MiCAR) soll einen harmonisierten Rechtsrahmen für Kryptowerte und damit verbundene Dienstleistungen schaffen. Außerdem soll sie das Vertrauen in den EU-Markt für Kryptowerte

stärken. Emittenten können Kryptowerte europaweit anbieten. Die geplante Passporting-Regelung wird es Unternehmen ermöglichen, ihre Dienstleistungen grenzüberschreitend in der EU zu erbringen, ohne weitere Genehmigungen einholen zu müssen. Am 30. Juni 2022 kam es zu einer vorläufigen Einigung zur MiCAR, die abschließend noch vom Europäischen Rat sowie dem Europäischen Parlament gebilligt werden muss, bevor das förmliche Annahmeverfahren eingeleitet wird.10 Die MiCAR-Anforderungen sind breit gefächert und umfassen Bereiche wie Verbraucherschutz, Kapital- und Liquiditätsanforderungen, Betriebsorganisation und Governance sowie die Verhinderung von Marktmissbrauch. Danach müssen EUFirmen, die E-Geld-Token25 (die nicht unter die E-Geld-Richtlinie fallen), wertreferenzierte Token11 und andere Kryptowerte ausgeben sowie alle Firmen, die Dienstleistungen im Zusammenhang mit diesen Kryptowerten erbringen, MiCAR-konform sein.

Unternehmen, die in den Anwendungsbereich der neuen Regelung fallen, müssen von einer national zuständigen Behörde in einem EU-Mitgliedstaat zugelassen und beaufsichtigt werden. Die MiCAR zielt dabei nicht nur auf Kryptowerte ab, sondern reguliert auch E-Geld- und Stablecoin-Emittenten.12 Diese müssen gewisse Verhaltensvorschriften einhalten und werden von den zuständigen Behörden des jeweiligen EU-Mitgliedstaats beaufsichtigt. Sobald die MiCAR in Kraft tritt, müssen Unternehmen, die Kryptowerte in der EU ausgeben wollen, als juristische Person eingetragen sein. Außerdem müssen sie ein MiCAR-konformes Whitepaper herausgeben.13 Grundsätzlich beabsichtigt die MiCAR, ein höheres Schutzniveau von Investoren durch Bereitstellung risikorelevanter Informationen durch die Emittenten sicherzustellen.

Es wird damit gerechnet, dass die MiCAR im Jahr 2022 in Kraft treten und nach einer 18-monatigen Übergangsfrist unmittelbare Anwendung in allen Mitgliedstaaten finden soll. Ab 2024 ist damit ein harmonisiertes Regelwerk für Produkte und Dienstleistungen im Zusammenhang mit Kryptowerten in der gesamten Europäischen Union zu erwarten.

4. Anwendungsfälle der Blockchain-Technologie

5. Ausblick

5.1. Web 3.0

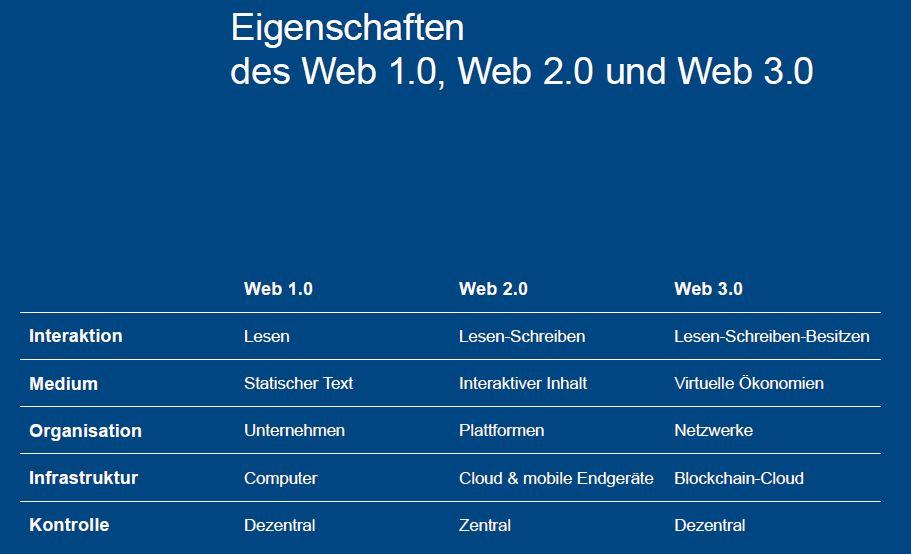

Rund um die Blockchain-Technologie entstehen aktuell auch abseits des traditionellen Finanzmarktes (siehe Kapitel „Regulatorik in Deutschland und Europa“) und der Realwirtschaft (siehe Kapitel „Anwendungsfälle der Blockchain-Technologie“) einige Trendthemen, die enormes Potenzial bieten und das Internet und dessen Nutzung revolutionieren können. In der ersten Version des Internets (Web 1.0) haben die Nutzerinnen und Nutzer lediglich digitale Inhalte konsumiert, die von den jeweiligen Verlegern erstellt wurden. Das Web 2.0 ermöglicht es den Nutzerinnen und Nutzern, eigene Inhalte zu erstellen und zu konsumieren. Diese Ausbaustufe des Internets wird von zentralisierten Anbietern kontrolliert, zum Beispiel Social-Media-Plattformen, die für die Verbreitung von Inhalten verantwortlich sind und diese entsprechend monetarisieren. In der aktuell entstehenden Version des Web 3.0 (oftmals auch Web3 genannt) erhalten Nutzerinnen und Nutzer hingegen die Möglichkeit, Inhalte zu konsumieren, zu erstellen und erstmals auch zu besitzen (siehe Abbildung 5).

Das Ziel des von Gavin Wood vorgeschlagenen Konzepts des Web 3.0 basiert auf dezentralisierten Netzwerken und sieht vor, Nutzerinnen und Nutzern Dienstleistungen ohne vertrauenswürdige dritte Partei bereitzustellen. Unklare Definitionen und fehlender Konsens darüber deuten darauf hin, dass es sich beim Web 3.0 bisher entweder nur um ein gehyptes Konzept ohne praktische Entwicklung handelt oder dass es mehr als nur eine Richtung für die Entwicklung gibt. Das elementare Prinzip von Anwendungen im Web 3.0 ist, Nutzerinnen und Nutzern die volle Kontrolle über ihre eigenen Daten zu geben, ohne dass zentralisierte Organisationen diese Daten verwalten.14 Dabei soll die Marktmacht von großen zentralisierten Plattformen verstärkt in Richtung der Nutzergruppen verlagert werden, indem die vertrauensbildenden Aktivitäten der zentralen Instanz über Bestandteile der Blockchain abgebildet werden. Erste Web- 3.0-Anwendungen sind bereits entstanden, haben jedoch nur eine kleine Nutzerschaft. Insofern ist die Abschätzung von Wachstum oder gar Quantifizierung eines Trends noch nicht möglich. Durch den Einsatz der Blockchain-Technologie können sich Nutzerinnen und Nutzer sowohl im Hinblick auf den Konsum als auch den Austausch von Inhalten und Werten vertrauen.15 Das Web 3.0 ist zusätzlich eine Plattform der nächsten Generation an Anwendungen (DApps16), die auf einem Fundament ausgereifter Protokolle wie Ethereum aufbauen und ein Ökosystem leicht zugänglicher dezentralisierter Anwendungen schaffen.

5.2. NFT

NFT steht als Akronym für „Non-Fungible Token“. Ein NFT ist ein einzigartiger und somit nicht fungibler digitaler Besitznachweis an einem spezifischen digitalen oder physischen Vermögenswert. Anwendungsfälle von NFTs sind beispielsweise tokenisierte digitale und physische Kunstwerke oder Sammlerstücke in Onlinespielen. Im Metaverse spielen NFTs eine besondere Rolle, da sie Verfügungsrechte und somit Besitz innerhalb virtueller Welten ermöglichen (siehe Abbildung 9). Im Gegensatz zu fungiblen Token wird ein NFT durch seine Nichtfungibilität und Nichtaustauschbarkeit charakterisiert: NFTs können nicht gegen dieselbe Menge desselben Typs getauscht werden, eben weil sie einzigartig sind und unterschiedliche Merkmale aufweisen. Wie bei den fungiblen Token ermöglicht die Blockchain-Technologie die eindeutige Zuordnung und Übertragbarkeit eines NFT. Im Kontext der NFTs geht es im Unterschied zu fungiblen Token darum, schwer austauschbare Güter und Rechte im Ganzen digital handelbar zu machen. Denn NFTs sind nicht teilbar und können dementsprechend nur als Ganzes gehandelt werden.

Insgesamt ist der NFT-Markt im vergangenen Jahr schnell gewachsen und hat die Attraktivität in diesem Bereich des Blockchain-Ökosystems untermauert. Einhergehend mit den Kurseinbrüchen im Kryptomarkt in den letzten Monaten, war auch ein starker Rückgang im NFT-Markt zu verzeichnen. NFT-Sammler haben 2022 bereits über 37 Milliarden US-Dollar an NFT-Marktplätze transferiert (Stand 1. Mai 2022). Im Jahr 2021 waren es insgesamt 40 Milliarden US-Dollar.17 Während NFTs einerseits bei Sammlerinnen und Sammlern ein starkes Wachstum verzeichnen, haben sich die Anwendungsfälle auch auf andere Bereiche wie Avatare, Gaming, Sport und sogar physische Kunst ausgeweitet.

Mit dem Aufkommen und den Möglichkeiten des Web 3.0 beschleunigt sich die Entwicklung der NFTs, denn sie besitzen beispielsweise das Potenzial, die Medienbranche und Industrie für kreative Inhalte zu revolutionieren. Um dies allerdings zu ermöglichen, ist es von entscheidender Bedeutung, dass eine angemessene Unterstützung aus rechtlicher und unternehmerischer Sicht gewährleistet wird, zum Beispiel durch klar definierte regulatorische Vorgaben. Die Leitlinien zu verschiedenen rechtlichen, regulatorischen, buchhalterischen und steuerlichen Fragen im Zusammenhang mit NFTs sind bisher spärlich und nur wenige Rechtsordnungen haben Vorgaben für diesen Bereich ausgearbeitet.

5.3. Metaverse

Das Metaverse befindet sich aktuell in einem frühen Entwicklungsstadium, daher existiert noch keine allgemeingültige und abschließende Definition des Begriffs. Grundsätzlich handelt es sich beim Metaverse um miteinander verbundene, virtuelle 3-D-Erlebniswelten, in denen Menschen an beliebigen Orten in Echtzeit miteinander in Kontakt treten können, um eine dauerhafte, von den Nutzerinnen und Nutzern kontrollierte Internetökonomie zu schaffen, die die digitale und physische Welt verbindet.18 Die Blockchain-Technologie dient im Metaverse als Infrastruktur und macht eine digitale Ökonomie erst möglich. Sie erlaubt es Nutzerinnen und Nutzern, digitale, tokenisierte Werte zu schaffen, die gehandelt und besessen werden können (siehe Abschnitte „Tokenisierung“ und „NFT“).

Auch wenn das Metaverse erst in der sehr frühen Entstehung ist, zeigen erste Beispiele, wie dieses neue virtuelle Konzept funktionieren kann:

Decentraland, eine auf der Ethereum-Blockchain basierende virtuelle Welt, erlaubt es Nutzerinnen und Nutzern, Inhalte und Anwendungen zu erstellen, zu konsumieren und zu besitzen. Dort können Nutzerinnen und Nutzer mit Kryptowerten digitale Güter wie Kleidung und sogar Land kaufen. Unternehmen aus der Modebranche haben begonnen, mit virtueller Kleidung zu experimentieren, die Avatare in der Metaverse-Umgebung tragen können. So kommen auf Basis des Web 3.0 das Metaverse und NFTs zusammen. Zur Feier des 200. Jahrestages der Gründung der Luxusmarke Louis Vuitton hat das Unternehmen das digitale Erlebnisspiel „Louis the Game“ ins Leben gerufen, in dem rund 30 NFTs integriert sind.19 Nike hat das Unternehmen RTFKT Studios übernommen, ein Start-up, das sich auf virtuelle

Schuhe und Sammlerstücke spezialisiert hat.20 Das Unternehmen Gucci versteigerte im Juni 2021 ein neues NFT, das von seiner Herbst-Winter-Kollektion inspiriert war.21 Im Januar 2022 brachten Adidas und Prada die Kollektion Adidas for Prada Re-Nylon als NFT ins Metaverse.22

Die gesamte Token Studie lesen Sie hier als PDF.

1 Vgl. Bundesnetzagentur, 2019.

2 Vgl. Bundesnetzagentur, 2019.

3 Vgl. Bundesministerium für Verkehr und digitale Infrastruktur, 2019.

4 Unter dem Begriff „Nodes“ sind im Kontext der DLT elektronische Geräte zu verstehen, die an das dezentrale Netzwerk als Kommunikationsendpunkte angeschlossen sind. Nodes können Transaktionen prozessieren und sich am Validierungsprozess des Netzwerks beteiligen.

5 Alle 210.000 Blöcke wird der Wert der Belohnung halbiert. Zu Beginn 2012 betrug die Block- Belohnung 50 Bitcoins, momentan liegt die Belohnung für die Erstellung eines neuen Blocks bei 6,25 Bitcoins.

6 Vgl. Bundesanstalt für Finanzdienstleistungsaufsicht, 2019.

7 Ein Vermögenswert gilt als fungibel, wenn die Möglichkeit besteht, ihn sowohl qualitativ als auch quantitativ durch einen identischen Vermögenswert (zum Beispiel Geld) zu ersetzen. Ein fungibler Wertgegenstand ist also ein Wertgegenstand, der mit jedem anderen seiner Art gleichwertig ist und gegenseitig ausgetauscht werden kann.

8 Vgl. Bundesministerium der Justiz, 2022.

9 Vgl. European Council, 2022.

10 „Ein E-Geld-Token ist ein Kryptowert, dessen Hauptzweck darin besteht, als Tauschmittel zu dienen, und bei dem eine Nominalgeldwährung, die gesetzliches Zahlungsmittel ist, als Bezugsgrundlage verwendet wird, um Wertstabilität zu erreichen.“ (vgl. Europäische Kommission, 2020).

11 „Ein wertreferenzierter Token ist ein Kryptowert, bei dem verschiedene Nominalgeldwährungen, die gesetzliches Zahlungsmittel sind, oder eine oder mehrere Waren oder ein oder mehrere Kryptowerte oder eine Kombination solcher Werte als Bezugsgrundlage

12 Stablecoins werden laut MiCAR als Untergruppe von Kryptowerten definiert, die entweder E-Geld-Token oder wertreferenzierte Token sind (vgl. Europäische Kommission, 2020).

13 Mit der MiCAR werden Emittenten von Kryptowerten verpflichtet, ein Informationsdokument zu veröffentlichen, das mit verbindlichen Offenlegungspflichten einhergeht. Das Whitepaper hat folgende Informationen zu enthalten: Beschreibung des Emittenten und Vorstellung der beteiligten Akteure, Beschreibung des Projekts des Emittenten und der Art des Kryptowerts, Beschreibung der Merkmale des öffentlichen Angebots (Anzahl und Ausgabepreis), Beschreibung der mit den Kryptowerten verknüpften Rechte und Pflichten, Informationen über die zugrunde liegenden Technologien und Standards sowie eine Beschreibung der Risiken (vgl. Europäische Kommission, 2020).

14 Vgl. Wang et al., 2022.

15 Vgl. Boston Consulting Group, 2022.

16 DApps sind dezentrale Anwendungen auf einer Blockchain. Die Nutzerinnen und Nutzer agieren hier ohne zentrale Instanz (Peer-to-Peer). Eine DApp besteht aus dem Zusammenspiel mehrerer Smart Contracts, die relevante Daten und erforderliche Logiken beinhalten.

17 Vgl. Chainalysis Inc., 2022.

18 Vgl. Bitkom e. V., 2022.

19 Vgl. CoinDesk, 2022.

20 Vgl. Reuters, 2021.

21 Vgl. Hanschke, 2021.

22 Vgl. Prada, 2022.